frxETH V2: Liquid Stakingの本質とその実装

目次

- はじめに

- ETHステーキングとは

- The Mergeで何が変化したか

- ETH Stakingの4つの方法

4.(1) 中央集権取引所(CEX): Binance, Coinbase, Kraken…etc

4.(2) Solo Staking

4.(3) Staking-as-a-Service

4.(4) Pooled Staking =Liquid Staking - Liquid Stakingの本質は「融資」

- frxETH V2の革新とその仕組み

6.(1) 悪質なValidatorを清算し削除する

6.(2) Permissionless Validators

6.(3) 融資PoolのETHとCruve AMOでの運用 - おわりに

1. はじめに

僅か2年で、Liquid Staking Token(LST)は、Ethereumをはじめとするon-chainの資産クラスとしては最大となり、2023年4月にはDEX市場全体のTVLを超えました。Liquid Stakingは、暗号資産領域でもっとも熱い話題のひとつであり、現在も何百ものチームが様々なVersionの開発と自身のDeFi-Protocolへの統合に取り組んでいます。

この記事では、ETH Stakingにおける基本知識とLSTが誕生した理由から始め、LidoやRocketPoolなど代表的なLiqud Staking Protocolについて触れます。そして最後に、Liquid Stakingの本質が「融資」である理由を示し、ほぼ完璧なETH Validatorへの融資市場を作成することを目的とした、Frax Financeが開発するfrxETH V2の設計について現時点で公開されてる情報から共有をします。

今回は、その中でリキッドステーキングについて触れたレポート「What is Liquid Staking and How is frxETH V2 Radically Changing lt?」を0xlide,Next Finance Techで翻訳を行った。また本レポート(原文)は、2023年6月のレポートであることをご容赦頂きたい。

2. ETHステーキングとは

Staking(ステーキング)とは、Proof of Stake (PoS)型を採用するブロックチェーンにおいてTransactionの検証のために、Networkの参加者が自身の持つTokenをロックするというメカニズムである。Ethereum Networkの場合、Validatorが32ETHをロックしアクティブな状態であること指す。ちなみに、ValidatorはTransactionの処理やブロックデータの保存、ブロックの追加などを担当している。

Validatorは、Ethereumを安全かつ堅牢にするという役割を担っている。

ETH Stakingでは、Validatorに対して適切なブロック構築をするよう促すため金銭的なインセンティブ(報酬)とペナルティ(罰金)の両方が存在する。Ethereum Networkにとって良いValidatorがインセンティブ(報酬)を獲得し、悪いValidatorはロックしたETHからペナルティ(罰金)を徴収される。そうこれは、非常に単純な経済原理に基づいている。

もしも、複数もしくは単体のValidatorが悪意のある行動した場合、"Slashing"と呼ばれるペナルティ(罰金)がそのValidatorのロックする資産(ETH)に対して与えられる。

一方で、適切にブロックを構築したValidatorの場合、インセンティブ(報酬)としてETHが分配される。

3. The Mergeで何が変化したか

2020年12月、当時まだPoWであったEthereum Blockchainに並行し"Beacon Chain"が開始された。Beacon Chainの機能は、ETH Stakingのみで他の機能はまだ許可されていなかった。

2022年9月15日、Etherem Networkは、"The Merge"と呼ばれる大型アップデートを成功させ、エネルギー資源を酷く浪費するProof of Workから、地球環境にやさしいProof of Stakeへと変更した。また、この変更により、EthereumでのTransactionを検証する方法も大きく変更した。The Merge以前のEthereumでTransactionを検証する方法は、Bitcoinに類似しており、ハッシュ値の算出という数学パズルを解くのに数百万台のコンピューターを競争させていた、また、この競争の勝者には新たなToken(ETH)が発行されインセンティブ(報酬)として与えられた。しかし、"The Merge"以後からは、ETHをStakeし、Transactionの検証はValidatorによってされるようになり、またTransactionを検証したValidatorに対してインセンティブ(報酬)が支払われるようになった。

4. ETH Stakingの4つの方法

ETH保有者がETH Stakingをする方法は主に4つの候補が考えられる。

- 中央集権取引所(CEX)

- Solo Staking

- Staking-as-a-Service

- Pooled Staking = Liquid Staking

4.(1) 中央集権取引所(CEX): Binance, Coinbase, Kraken…etc

2023年Q1まで、ETH Stakingの最も一般的な方法は中央集権取引所(CEX)であった。Binance, Coinbase, Krakenなど、中央集権取引所(CEX)たちは、1-clickで簡単にETH Stakingができる機能(Service)を顧客に提供した。これによって、顧客は中央集権取引所(CEX)で法定通貨からETHを購入し、それを直接、提供されているカストディアルなETH SatkingのServiceを利用することで気軽にETH Stakingができた。

中央集権取引所(CEX)が提供する一元化されたETH StakingのServiceは、現在でも非常に人気があり、CoinbaseのWrapped Staked ETH(cbETH)は2.1m ETH、Kraken 1.5m,Binance 900k ETH以上を記録している。

中央集権取引所(CEX)が提供するETH Staking Serviceは、ETH Stakingするのにあたって非常に簡単な方法を提供してくれる一方で、その代償として、非常に高い信頼性を前提とし、また、それに加え、規制当局の大きな標的となる可能性が高く、Ethereum networkの検閲耐性を酷く低下させる可能性が高い。

事実、米国では既にこれら全てのStaking Serviceを禁止するよう米証券取引委員会(SEC)が動いており、2023年2月にはKrakenが米証券取引委員会と和解し、米国内の顧客に対するETH Staking Serviceを停止し$30 millionの罰金を支払った。また、同年6月、CoinbaseとBinanceに対しても米証券取引委員会は、両者のETH Staking Serviceが未登録の証券の提供に該当するとして訴訟を起こした。

現在、米国には明確な規制法がなく、中央集権取引所(CEX)が提供するETH Staking ServiceはETH Stakingの方法としては4つの中でもっともリスクが高い可能性がある。

4.(2) Solo Staking

Solo Stakingは、個人でValidator Nodeとして必要なサーバーを起動しソフトウェアを維持し32 ETHをロックする方法である。これは、Ethereum Networkの安全性及び堅牢性を支える上で最良な選択肢である。

しかし、Solo Stakingのリスクとしてソフトウェアとハードウェアの稼働時間を効率的に維持できない場合、Lockした32ETHを危険にさらし、Slashingされる、または維持費がインセンティブ(報酬)を上回り赤字になる可能性がある。

4.(3) Staking-as-a-Service

Staking-as-a-Serviceとは、顧客に代わってサードパーティにあたる会社がソフトウェアとハードウェアの運用を提供するという方法である。顧客は自身の資産(ETH)を預けるだけでETH Staking Serviceを利用できる。Staking-as-a-Serviceは通常、Solo Stakingは避けたいが、ETHをLiquid Staking Tokenへ交換したくない顧客のために提供される。

4.(4) Pooled Staking =Liquid Staking

Liquid Stakingを簡単に説明すると、顧客がETHを別TokenであるLiquid Staking Token(LST)へ交換することで、Validatorの生成するETH Stakingのインセンティブ(報酬)獲得できる方法である。

Liquid Stakingとは、ETH保有者がValidatorに対しておこなう融資である。

顧客がETHをLSTへ交換・mintするたび、事実上、Validatorへの融資をおこなっていることになる。また、顧客はLSTをETHへと交換・Depositすると、ETH Stakingを辞める(= 融資を閉じる)ことになる。顧客はETH Stakingにおいて、十分なセキュリティの保証, Validator Nodeの効率的な稼働, ETH Stakingの報酬を利回りとして還元などを前提として信頼し、Validatorに自身の資産(ETH)を融資する。Validatorが"Slashing"されるとLSToken保有者が融資した資産(ETH)が減少してしまう。顧客はこれを避けるため、Validatorに対し質の高さを要求する。

Liquid Staking ProtocolがLST保有する顧客に対してETH Stakingの報酬の還元やSlashingされた場合の損失を反映する方法には、LST価格の調整又はLST供給量の調整という2種類がある。DeFiではしばしば価格の上昇が好まれるため、Tokenの供給量が調整されるLST(例 stETH)より、価格が調整されるWrapp型(例 wstETH)のLSTが利用/採用される。

上記で述べた箇所以外にも、Liquid Stakingの仕組みは前提とする信頼の箇所-担保保証の仕組み(Validator側の保証金の条件),Validatorに要求されるセキュリテイと機能要件…など-で大きな違いがみられる。次章では、代表的なLiquid Staking ProtocolであるLidoのstETH, RocketPoolのrETH, FraxのfrxETH(V1)のそれぞれの構造を説明しどのような信頼を前提としているのかわかりやすく説明しよう。

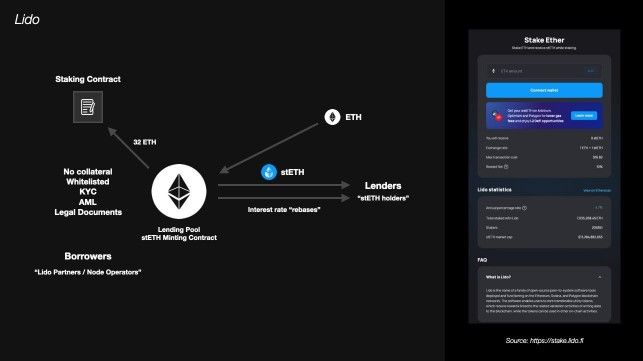

4.(4).a Lido: stETH

Lidoは、2020年にサービスを開始したEthereumとPolygon PoSをサポートするLiquid Staking Protocolである。現在、9.6mを超えるETHがStakedされており、DeFi TVL(Total Vaule Locked)は一位である。

stETH(Lidoが発行するLST)に交換・mintすることで、LidoのETH Staking Serviceを利用することできる。自身の資産(ETH)をcontractに送ると、Validatorは融資された資産(ETH)を借りて、ETH Stakingを実行する。

LidoはValidatorをすべて公開しており、集中的に管理している。また、ValidatorとLidoの間ではKYC/AMLの確認や法的契約の締結などのoff-chainで結ばれている。

上記で説明したLidoの仕組みを融資市場に照らし合わせると、ValidatorがETH Stakingで得た報酬のうち手数料を差し引いた分を貸し手であるstETH保有者に利子として還元するということを前提(トラストポイント, 信用担保)としてETHを融資し、Validatorは特定資産の担保なしでETHを借りることができている。

4.(4).b RocketPool: rETH

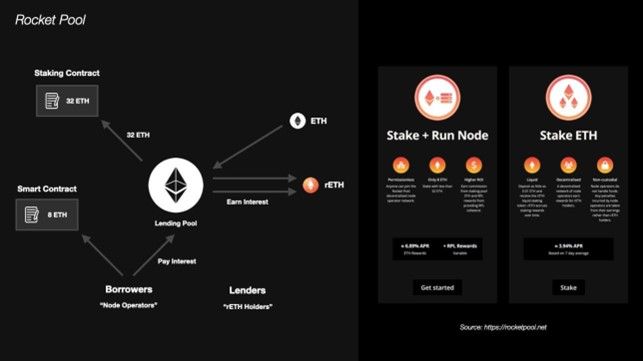

RocketPoolは、2016年にV1ベータ版を開始したDecentralized Ethereum Staking Pool = EthereumをサポートするLiquid Staking Serviceである。RocketPoolではValidatorではないETH保有者(顧客)とETH StakingをおこないたいValidatorをマッチングしている。

あなたは、rETH(RocketPoolの発行するLST)に交換・mintすることで、RocketPoolのETH Staking Serviceを利用することができる。また、RocketPoolからETHを借用することでValidatorとして貢献することも可能である。

ETHからrETHへと交換・mintする際には0.05%の固定手数料が差し引かれる。また、rETHが価格を調整する方法を採用しているためETH - rETHの交換比率は時期によって決まる。

RocketPoolのValidatorはDecentralizedかつ匿名である。セキュリティの保証として、ValidatorはRocketPoolに対し担保として8ETHもしくは16ETHのdepositと$RPL(RocketPoolのUtility Token)を2.4ETH相当〜Protocolに差し出す必要がある。ValidatorがSlashingされた場合、そのValidatorのRPLは売却され、融資された資産(ETH)を補完する。

また、RocketPoolのValidatorは、ETH Staking報酬の15%を固定手数料として与えられるのに加え、保証金として差し出したETHからのStakingの利回りも獲得できる。

上記で説明した通り、RocketPoolのValidatorはLidoや他のLiquid Staking protocolよりも高い水準でLTV(Loan to Value)が設定されており、またこれに加え借りたETHの最低10%に相当するRPLを差し出す必要がある。これにより他よりValidatorは高い手数料をETH Staking報酬から取ることができる。しかし、この高いLTVを要因としたValidatorへの高い手数料支払いの発生によって、RocketPoolでのETH Stakingの利回り(rETHの利回り)はほとんどの場合でLidoのstETHを下回る。

4.(4).c FraxFinance(frxETH V1): frxETH・sfrxETH

Frax Financeは"最先端のDecentralized Stablecoin"と"それらを支援し強化する機能を担うsub-Protocol"の創出をコア・ミッションとしている。現在、FRAX, FPI, frxETHという3種類のDecentralized Stablecoinを発行しており、それぞれ米ドル、米国消費物価指数、ETHとpegしている。この記事では、frxETHに焦点を当て解説する。

Frax 101: frxETH and sfrxETHからの引用

Frax Financeが開発したLiquid Staking Systemは、2種類のToken: frxETH(Frax Ether)とsfrxETH(Staked Frax Ether) から構成されている。

frxETH(Frax Ether)は、ETH-peg Stablecoinである。frxETHはETH Stakingの報酬は受け取らずETHと非常に高い相関関係を持つ。また、この特徴によりfrxETHはWETH(Wrapped Ether)に類似している。

sfrxETH(Staked Frax Ether)は、ERC-4626 - Tokenized Vault - 規格のTokenであり、StakingされたfrxETHである。sfrxETH保有者はValidatorが獲得したETH Staking報酬を受け取れる。sfrxETHは、供給量を調整するのではなく価格が調整されるTokenな為、時間の経過に比例し価格もゆっくりと上昇する。

frxETH V1の場合、frxETHへと交換されたETH(融資資産)はFraxProtocolのPoolを介して殆どがFrax Core Teamが運用するValidatorへ貸し出される。Frax Core Teamは担保を必要とせず(=LTV 0)にETHを借りることができ、frxETH V1では集中的に管理される。

ETH Stakingの報酬はsfrxETH保有者にのみ還元されfrxETHは受け取れない。しかし、frxETHはsfrxETHに比べ他のDeFi Protocolの多くで運用可能で特にFraxが保有するCRV/CVX boostはCruve V2 LPでの高いAPRを提供している。

融資を閉じたい場合、Curve LPを介しfrxETHを売却するだけである。

5. Liquid Stakingの本質は「融資」

Lido, RocketPool, Frax Financeの全てにおいて、これらの仕組みの背後にある概念は、顧客がProtocolを介してETH Stakingのインセンティブ(報酬)を稼ぐValidatorに対しETHを貸し出し、Validatorによって獲得されたETH Stakingのインセンティブ(報酬)をLSToken保有者(顧客)に融資でいう利子にあたるかたちで返還するということである。そして、上記3つのLiquid Staking Protocolでみられた大きな違いは、ValidatorのLTV・各Protocolの信頼を必要とする箇所・Validatorによるセキュリティ保証の3点に限られている。

これらを考慮した結果、Frax Core Teamの出した結論は、

最高のLiquid Staking Protocolを設計は、Validator向けの最適な融資市場(Lending Market)を構築することであった。

最高なLiquid Staking Protocolの構築に強く求められる4つの機能は:

・ETHを借りるのに最適なレート

・Decentralization, 信頼の最小化, Validatorのセキュリティ保証

・取引するのに十分な流動性

・DeFiの統合にやさしいToken構成

である。

これに基づき、Frax Core TeamはfrxETH V2が他のどのLiquid Staking Protocolより優れた設計をした。

6. frxETH V2の革新とその仕組み

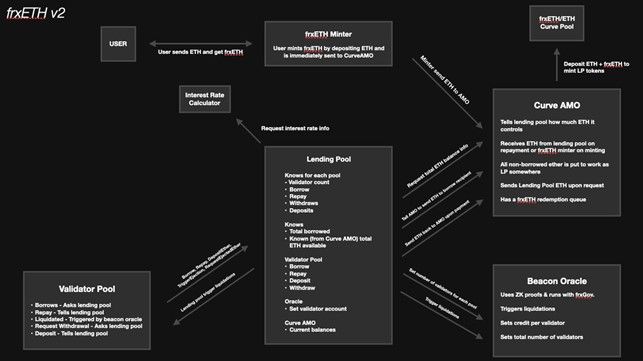

frxETH V2は、Validator向けのDexentrazed/P2PなETHの融資市場を構築する。

これの理解にあたってもっとも簡単な方法は、FraxlendやAaveに類似したETH専用の独立した融資プールだと思うことである。 Validatorは借入金利が動的な融資プールから手数料なしでETHを借りることができ、融資プールからETHを借りた分の金利のみが請求される。

ETHの借入金利がValidatorのETH Staking報酬より低い場合(=融資プールからETH Stakingされてる割合・借入率が低い場合)、Validatorには融資プールからETHを借りる経済的な動機(インセンティブ)が生まれる。そして、ValidatorはMEVやその他の収益も含め報酬を獲得し、sfrxETH保有者に対しては金利を支払う。また、融資プールからETH Stakingされている割合・借入率が高い場合、ETHの借入金利はValidatorのETH Staking報酬を上回るためValidatorはBeacon ChainにロックしたETHを解除し融資プールに返還しETH Staking報酬から借入金利を除いた分を受け取る。

frxETH V2は借入金利が動的であることで、最も効率の良いValidatorが最適な量を最大限借りるよう経済的な行動を促す。また、平均を下回るValidatorは利益が運用コストと借入金利の合計を下回るため融資プールにETHを返還するよう促される。これによって、frxETH V2は効率の良いValidatorだけが残り、他のLiquid Staking Protocolに比べ高いETH Stakingの利回りを提供することが可能になる。

6.(1) 悪質なValidatorを清算し削除する

frxETH V2のValidatorは、ETHを借りるさいにFrax Protocolと融資のための契約(*Code Contarct)を締結する。

ETHの融資をうけるには、Validatorはvalidator public keyを登録し、frxETH V2の融資市場をwithdraw_addressとして設定する必要がある。ValidatorがBeacon ChainでのETH ロックを解除するとFrax Protocolによって制御されたAddreesに送られる(=融資プールに返還される)ため、顧客の資産を保証できる。

Validatorは他の融資市場と同じく決められた担保率(LTV)を維持する必要がある。"Slashing"をされた場合、そのValidatorのLTVは低下し最終的には清算される可能性があり、Validatorは担保を追加するか清算されるか選ぶことができる。また、Frax ProtocolはValidatorが決められたLTVを下回る場合、その時点で強制的にロックされたETHをBeacon Chainから引き出し担保資産を守ることができる。

6.(2) Permissionless Validators

frxETH V1では、3/5マルチシグのもとFrax Core Teamが全てのValidatorを管理している。これはLaunchの速さと初期の成長には必要なものでしたが、十分に成長し成熟したいまこの集中的な管理は危険でありFrax Protocol全体の安全性を脅かしてしまっている。

frxETH V2が開始されると、多様なValidatorがこの融資市場にアクセスしETHを借りられるようになる。これは、frxETH SystemはDecentralizationを確保し、frxETH V1マルチシグの署名者が過剰なリスクを負わず、安全な方法で拡張と成長できることを示す。

ValidatorはfrxETH V2の融資市場にアクセスしETHを借りるために最低額(例えば8ETH)以上の担保をdepositする必要がある。前述したように、ETHの融資はwithdraw_addressをFrax Protocolの融資市場に設定したValidatorのみに貸し出される。

このシステムの特徴は、どのValidatorも信頼する必要がなく、またどのValidatorも匿名で参加できることである。全ての融資資産(ETH)の安全性は全ての融資を追跡するFrax Beacon Oracleによって保証される。

現時点ではBeacon Chainの状態をスマートコントラクト(コードコントラクト)を介して読み取ることはできないため、frxETH V2ではValidatorの状態を更新するにはOracleを作成する必要がある。Frax Beacon Oracleはゼロ知識証明技術を活用し、融資が適正であるか計算し証明する。このOracleによって、Validatorに不健全な融資が発覚した場合、強制的に担保を融資市場に送金させる。

frxETH V1からfrxETH V2へアップグレードするにあたってのドレードオフが存在する。Validatorが融資資産を持ち逃げしたりSlashingされたりしないということを信頼する代わりに、Frax Beacon Oracleがvalidatorへの融資の状態を監視し適切に作動するということを信頼する必要がある。

6.(3) 融資PoolのETHとCruve AMOでの運用

frxETH V2の融資市場でPoolされているETHは、Frax Protocol独自の技術であるCurve AMOにDepositされる。これにより、顧客は深い流動性にアクセスすることが可能になる。

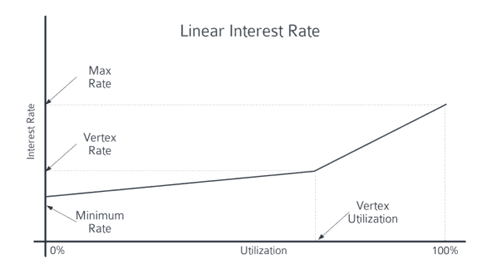

frxETH v2の融資市場は、AaveやFraxlendのような他の融資市場と同じく融資Pool内の使用率(utilization rate)で借入金利は計算される。Validatorたちが借りているETHが増えれば増えるほど融資Pool内の使用率(utilization rate)は上昇する。"Vertex Utilization(融資Poolの最適な借入量の点)"を超えると、借入金利は大幅に上昇し、借入限度量(Borrow Cap)に達すると最大借入金利が適用される。また、Vertex Utilizationは、Liquid Stakingという名の融資市場において適正値である必要がある。

frxETH V2では、融資Poolの余剰ETHを流動性を深めCRV/CVXを稼ぐ、Curve AMOに適量に配分できるよう、Vertex Utilizationは設定される。

V1では融資された資産(ETH)の10%がCurve AMOにdepositされ、Cruve V2上のfrxETH Poolでペアになった。結果、frxETH/WETHペアPoolはCurve上のETH PoolとしてTVL2位になり、LSTの流動性/時価総額の比率では最も高く、それはfrxETHが最も深い流動性を持っていることを指す。

また、Curve LP内で興味深いのは自動的にバランスが取られることである。

Validatorの借入需要が低い場合、融資Poolの利用率は下がり借入金利は低下する。市場はfrxETH/ETHペアのPoolはETH側に多くの流動性が傾くためfrxETHを新規にmintするよう促される。

また、Validatorにはこの時点でfrxETHを借りCurve LPに売却することでスプレッドを取るよう推奨すべきである。

Validatorの借入需要が高い場合、Vertex Utilizationを超え、借入金利が急上昇しLiquid StakerであるsfrxETHの保有者は高い利回りを獲得する。このように、frxETH V2の融資市場ではどちらか二つのメリットのある状況が生まれる。Liquid Stakerはより多くのETHをfrxETHにスワップし、sfrxETHコントラクトにdepositすることで他のLiquid Stakingより高い利回りを出す。Validatorは高い借入金利からETHを返却し利用率を下げる。これにより借入金利が下がり、他の効率の高い事業者が借りられるようになる。

frxETH V2の仕組みは、ETH Staking市場の自然な利回りを中心に自律的にバランスをとるよう設計されている。Validatorは利益を超える借入金利で融資を受けることはない。逆に、報酬に比べて安価な ETH 融資は、利益を増やしたい新しいValidatorsを常に引き付けるはずである。

7. おわりに

Frax Financeの最大の強みは第一原理に基づいたProtocolの設計と構築であり、frxETH V2において、それは「最小限の前提となる信頼でスケーラブルなLiquid Staking Protocolを構築するのに、必要な経済的インセンティブとは何なのか?」ということであった。結果、Frax FinanceはDecentralized/P2Pな融資市場やCurve AMOなどの原点となる技術を活用し、Validatorはこの融資市場に惹きつけ質の高いValidatorだけが残り利益を獲得し、LSToken保有者に最高の利回りを提供する。frxETH V2は、Frax Ecosystem上にいくつもある開発中の製品のうちの1つであり、Frax Core Teamの他の開発予定の製品を含め今後何をするのか注意深く見守っていく。

以上